-

Flexibilização de Tributos por causa da Pandemia do COVID-19

Publicado em

13/04/2020

às

12:00

O Governo vem editando nas últimas semanas diversas legislações para

flexibilizar ou postergar o vencimento de alguns tributos e encargos, sem

incidência de juros ou multa. Essa medida visa diminuir os reflexos da crise

econômica gerada nas empresas por conta do Coronavírus.

A seguir disponibilizamos uma tabela atualizada com o resumo dos

principais tributos e encargos que tiveram flexibilização de sua data de

pagamento.

SIMPLES

NACIONAL (TRIBUTOS FEDERAIS, ESTADUAIS E MUNICIPAIS DO SIMPLES NACIONAL)

|

MÊS DE COMPETÊNCIA

|

VENCIMENTO ORIGINAL

|

NOVO VENCIMENTO

|

NOVO VENCIMENTO

|

|

mar/21

|

20/04/2021

|

50% EM 20/07/2021

|

50% em 20/08/2021

|

|

abr/21

|

20/05/2021

|

50% EM 20/09/2021

|

50% EM 20/10/2021

|

|

mai/21

|

21/06/2021

|

50% EM 22/11/2021

|

50% EM 20/12/2021

|

OBS. Em

2020 houve prorrogação somente dos tributos federais do Simples Nacional, que

pode ser verificado em quadros mais abaixo)

MEI

(TRIBUTOS FEDERAIS, ESTADUAIS E MUNICIPAIS)

|

MÊS DE COMPETÊNCIA

|

VENCIMENTO ORIGINAL

|

NOVO VENCIMENTO

|

NOVO VENCIMENTO

|

|

mar/21

|

20/04/2021

|

50% EM 20/07/2021

|

50% em 20/08/2021

|

|

abr/21

|

20/05/2021

|

50% EM 20/09/2021

|

50% EM 20/10/2021

|

|

mai/21

|

21/06/2021

|

50% EM 22/11/2021

|

50% EM 20/12/2021

|

DIFAL - DIFERENÇA DE ALÍQUOTA DE ICMS NO RS

|

Entrada

|

Prazo original

|

Prazo prorrogado

|

|

Janeiro

|

23/03/2021

|

23/04/2021

|

|

Fevereiro

|

23/04/2021

|

24/05/2021

|

|

Março

|

24/05/2021

|

23/06/2021

|

TRIBUTOS DA ÁREA TRABALHISTA

|

FGTS - 2020

|

|

Mês de Competência

|

Vencimento Original

|

Novo Vencimento

|

|

mar/20

|

07/04/2020

|

6 parcelas entre jul/2020 a Dez/2020

|

|

abr/20

|

07/05/2020

|

|

mai/20

|

05/06/2020

|

|

Observação: 1) No caso de rescisão antes do novo

vencimento, deve ser pago o FGTS do empregado demitido; 2) Esses prazos de

recolhimento incluem o empregado doméstico;

|

|

FGTS - 2021

|

|

Mês de Competência

|

Vencimento Original

|

Novo Vencimento

|

|

abr/21

|

07/05/2021

|

4 parcelas

entre set/2021 e dez/2021

|

|

mai/21

|

07/06/2021

|

|

Jun/21

|

07/07/2021

|

|

jul/21

|

06/08/2021

|

|

Observação: 1) No caso de rescisão antes do novo

vencimento, deve ser pago o FGTS do empregado demitido; 2) Esses prazos de

recolhimento incluem o empregado doméstico;

|

|

|

|

|

|

INSS PATRONAL

|

|

Mês de Competência

|

Vencimento Original

|

Novo Vencimento

|

|

mar/20

|

20/04/2020

|

20/08/2020

|

|

abr/20

|

20/05/2020

|

20/10/2020

|

|

Mai/20

|

20/06/2020

|

20/11/2020

|

|

Observações: 1)Somente para empresas do Lucro

Presumido ou Lucro Real; 2)INSS descontado dos empregados e retenções não

tiveram o vencimento alterado.

|

|

|

|

|

INSS PATRONAL - Empregador Doméstico

|

|

Mês de Competência

|

Vencimento Original

|

Novo Vencimento

|

|

mar/20

|

07/04/2020

|

07/08/2020

|

|

abr/20

|

07/05/2020

|

07/10/2020

|

|

Mai/20

|

05/06/2020

|

06/11/2020

|

|

Observações: INSS descontado dos empregados e

retenções não tiveram o vencimento alterado.

|

TRIBUTOS DA ÁREA FISCAL

|

SIMPLES NACIONAL - PARTE FEDERAL

|

|

Mês de Competência

|

Vencimento Original

|

Novo Vencimento

|

|

mar/20

|

20/04/2020

|

20/10/2020

|

|

abr/20

|

20/05/2020

|

20/11/2020

|

|

mai/20

|

22/06/2020

|

21/12/2020

|

|

OBS: A Guia DAS para pagamento do Simples

Nacional será dividida em duas guias, pois os vencimentos dos tributos

federais são diferentes dos vencimentos dos tributos estaduais e municipais

(ICMS e ISSQN).

|

|

|

|

|

SIMPLES NACIONAL - ICMS E ISS

|

|

Mês de Competência

|

Vencimento Original

|

Novo Vencimento

|

|

mar/20

|

20/04/2020

|

20/07/2020

|

|

abr/20

|

20/05/2020

|

20/08/2020

|

|

mai/20

|

22/06/2020

|

21/09/2020

|

|

OBS: A Guia DAS para pagamento do Simples

Nacional será dividida em duas guias, pois os vencimentos dos tributos

federais são diferentes dos vencimentos dos tributos estaduais e municipais

(ICMS e ISSQN).

|

|

|

|

|

SIMPLES NACIONAL - MEI

|

|

Mês de Competência

|

Vencimento Original

|

Novo Vencimento

|

|

mar/20

|

20/04/2020

|

20/10/2020

|

|

abr/20

|

20/05/2020

|

20/11/2020

|

|

mai/20

|

22/06/2020

|

21/12/2020

|

|

|

|

|

PIS E COFINS

|

|

Mês de Competência

|

Vencimento Original

|

Novo Vencimento

|

|

mar/20

|

24/04/2020

|

25/08/2020

|

|

abr/20

|

25/05/2020

|

23/10/2020

|

|

mai/20

|

25/06/2020

|

25/11/2020

|

IMPOSTO DE RENDA PESSOA FÍSICA

|

QUOTAS DO IMPOSTO DE RENDA PESSOA FÍSICA

|

|

Quota

|

Vencimento Original

|

Novo Vencimento

|

|

1ª

|

30/04/2020

|

30/06/2020

|

|

2ª

|

29/05/2020

|

30/07/2020

|

|

3ª

|

30/06/2020

|

31/08/2020

|

|

4ª

|

30/07/2020

|

30/09/2020

|

|

5ª

|

31/08/2020

|

30/10/2020

|

|

6ª

|

30/09/2020

|

30/11/2020

|

|

7ª

|

30/10/2020

|

30/12/2020

|

|

8ª

|

30/11/2020

|

29/01/2021

|

|

OBS: O prazo de entrega da Declaração de Imposto

de Renda Pessoa Física foi alterado para 30/06/2020.

|

TRIBUTOS MUNICIPAIS - PORTO ALEGRE (RS)

|

ISSQN DE AUTÔNOMOS E PROFISSIONAIS LIBERAIS

|

|

Competência

|

Vencimento Original

|

Novo Vencimento

|

|

Ano 2020

|

Março/2020

|

Outubro/2020

|

|

Ano 2020

|

Abril/2020

|

Novembro/2020

|

|

Ano 2020

|

Maio/2020

|

Dezembro/2020

|

|

OBS: O ISSQN das empresas não sofreu postergação

de vencimentos.

|

PARCELAMENTOS DE TRIBUTOS FEDERAIS (Inclusive

do Simples Nacional e de Contribuições Previdenciárias)

|

Vencimento Original

|

Novo Vencimento

|

|

mai/20

|

31/08/2020

|

|

jun/20

|

30/10/2020

|

|

jul/20

|

30/12/2020

|

TRIBUTOS QUE AINDA NÃO FORAM POSTERGADOS

ÁREA TRABALHISTA:

- INSS descontado dos empregados;

- INSS Retido nos Serviços Tomados;

- INSS Individual (autônomos e profissionais liberais);

- Parcelamentos de FGTS.

TRIBUTOS FEDERAIS:

- IRPJ para empresas tributadas pelo Lucro Real, Presumido e Arbitrado;

- CSLL para empresas tributadas pelo Lucro Real, Presumido e Arbitrado;

- IPI para empresas tributadas pelo Lucro Real, Presumido e Arbitrado;

- PIS, COFINS, CSLL e IRF retidos na Fonte;

TRIBUTOS ESTADUAIS (RS):

- ICMS RS das empresas enquadradas na categoria geral;

- ICMS Substituição Tributária;

- ICMS Antecipação;

- Parcelamentos de ICMS.

TRIBUTOS MUNICIPAIS (PORTO ALEGRE):

- ISSQN das empresas;

- ISSQN Retido nos Serviços Tomados;

- ISSQN Parcelamentos.

Data da última atualização: 25/03/2021. Elaborado

pela M&M Assessoria Contábil

Gostou da matéria e quer continuar aumentando os seus conhecimentos com

os nossos conteúdos?

Assine, gratuitamente, a nossa Newsletter Semanal M&M Flash,

clicando no link a seguir:

https://www.mmcontabilidade.com.br/FormBoletim.aspx, e assim você

acompanha as nossas atualizações em primeira mão!

-

eSocial permitirá que empresas compensem créditos tributários

Publicado em

24/07/2018

às

14:00

A compensação tributária unificada será

aplicável somente às pessoas jurídicas que utilizarem o eSocial para a apuração

das contribuições previdenciárias

A

empresas que aderiram ao Sistema de Escrituração Digital das Obrigações

Fiscais, Previdenciárias e Trabalhistas (eSocial) na primeira etapa poderão

usufruir das vantagens da chamada compensação cruzada, que prevê a

possibilidade de fazer a compensação previdenciária com quaisquer tributos federais.

Destaca-se que a unificação dos regimes jurídicos de compensação tributária

(créditos fazendários e previdenciários) relativamente às pessoas jurídicas que

utilizarem o eSocial para apuração das contribuições foi implantada pela Lei nº

13.670, de 30 de maio de 2018, a que se referem os arts. 2º e 3º da Lei nº

11.457, de 2007, nos termos daquela lei.

A compensação tributária unificada será aplicável somente às pessoas jurídicas

que utilizarem o eSocial para a apuração das referidas contribuições. As empresas

que utilizarem o eSocial poderão, inclusive, efetuar a compensação cruzada

(entre créditos e débitos previdenciários ou fazendários), observadas as

restrições impostas pela legislação decorrentes da transição entre os regimes.

O regime de compensação efetivado por meio de informação em GFIP não será

alterado para as pessoas jurídicas que não utilizarem o eSocial. Portanto,

apenas as empresas que completarem todo o processo de implantação do eSocial

farão jus ao benefício.

Fonte: Receita Federal do Brasil

-

Lançado o Manual sobre Tributação das Indústrias Extrativas

Publicado em

19/07/2018

às

16:00

O documento é destinado a prover orientação

aos países ricos em recursos naturais sobre aspectos políticos e

administrativos da tributação de empreendimentos nas indústrias extrativas

Na 16ª

Sessão do Comitê de Especialistas em Cooperação Internacional em Matérias

Tributárias da Organização das Nações Unidas (ONU), ocorrida em Nova Iorque, de

14 a 17 de maio de 2018, foi lançado o Handbook sobre Tributação das Indústrias

Extrativas da ONU.

O

documento é destinado a prover orientação aos países ricos em recursos naturais

sobre aspectos políticos e administrativos da tributação de empreendimentos nas

indústrias extrativas, inclusive sobre grupos multinacionais, além de outras

empresas, locais ou internacionais, acessórias a esse tipo de negócio.

O

texto dirige-se à assimetria de informações entre governos e indústria,

especialmente nos países em desenvolvimento, agravada pelas dificuldades

orçamentárias e de qualificação de recursos humanos. Abordando os temas

selecionados por relevância, busca entregar um esboço básico dos desafios e

oportunidades que serão encontrados na modelagem necessária a uma tributação

justa e eficiente desse setor.

Os

especialistas envolvidos na execução desse projeto refletem a diversidade da

representação dos países na ONU, contando com representantes de governos, das

administrações tributárias, bem como da iniciativa privada.

Acesse

o Handbook, clicando aqui.

Fonte: Receita Federal

do Brasil

-

Receita disciplina novo prazo do PRR - Programa de regularização Tributária Rural

Publicado em

27/06/2018

às

12:00

Órgão

estabelece os critérios para adesão ao parcelamento até 30 de outubro de 2018

A Receita Federal do Brasil (RFB) alterou a Instrução Normativa (IN) nº 1.784/18, para adequá-la ao

novo prazo para adesão ao Programa de Regularização Tributária Rural (PRR)

estabelecido pela Medida Provisória nº 834/18.

Assim, os interessados em aderir ao parcelamento têm até 30 de outubro de 2018

para protocolar o requerimento de adesão na unidade da Receita Federal do

Brasil de seu domicílio tributário e pagar a primeira parcela. No mesmo prazo,

terão de desistir de recursos administrativos, comprovar desistência de ações

judiciais e incluir dívidas que estavam sendo discutidas judicialmente no

pedido de adesão. Quem aderiu ao programa antes de 18 de abril de 2018 e

pretende usar prejuízo fiscal para compensar parte do débito também terá de

comparecer na Receita Federal do Brasil para indicar os referidos créditos até

a data-limite.

O ingresso no PRR implica o pagamento de uma entrada correspondente a 2,5% do

valor da dívida consolidada, sem qualquer redução, que pode ser parcelada em

duas vezes, com vencimento em 30 de outubro e 30 de novembro. Livre de juros e

de multas, o débito restante pode ser dividido em até 176 meses.

As novas regras constam da IN nº 1.811/18,

publicada dia 20/6/2018.

Fonte: Contas em Revistas

-

Brasil e Suíça assinam acordo para evitar a dupla tributação

Publicado em

31/05/2018

às

16:00

O acordo busca estimular os fluxos de

investimentos produtivos recíprocos, fortalecer as relações comerciais

bilaterais e combater o planejamento tributário

O

secretário da Receita Federal , auditor-fiscal Jorge Rachid, e o embaixador da

Suíça no Brasil, Andrea Semadeni, assinaram em Brasília uma Convenção para

Eliminar a Dupla Tributação em Relação aos Tributos sobre a Renda e Prevenir a

Evasão e a Elisão Fiscais entre a República Federativa do Brasil e a

Confederação Suíça.

A

Convenção introduz limites às competências tributárias dos países contratantes,

eliminando ou minimizando as possibilidades de dupla tributação da renda e traz

maior segurança aos negócios em geral. Em linha com os compromissos assumidos

pelo País no âmbito do G20, o novo acordo incorpora os padrões mínimos do

Projeto sobre a Erosão da Base Tributária e Transferência de Lucros (Projeto

BEPS) da Organização para Cooperação e Desenvolvimento Econômico (OCDE), bem

como outras recomendações relevantes do Projeto. Incluiu-se também artigo

específico de combate à elisão fiscal e ao uso abusivo do acordo.

A

assinatura reflete os esforços do País para ampliar e modernizar a sua rede de

acordos tributários diante de um contexto de crescente mobilidade das

atividades comerciais e de internacionalização das empresas. Deriva também de

um maior entendimento mútuo que resultou, em 23 de novembro de 2015, na

assinatura de um acordo para o intercâmbio de informações sobre matéria

tributária. Esse processo de progressivo estreitamento da cooperação entre os

países no âmbito tributário possibilitou ainda a assinatura, em 18 de novembro

de 2016, de uma declaração conjunta para o intercâmbio automático de

informações fiscais.

A

importância do acordo para o Brasil decorre da expressiva participação suíça no

comércio internacional de bens e serviços com o País, e no cenário de

investimentos, com presença sólida em setores relevantes da economia

brasileira. A Suíça ocupa a sexta posição dentre os países que mais investem no

Brasil, com montantes da ordem de US$ 22 bilhões (dados de 2016), e um acordo

desse tipo com a Suíça figura entre as principais demandas do setor privado

brasileiro. Uma vez em vigor, será o 34º instrumento dessa natureza a compor a

rede brasileira de acordos.

Busca-se, com a celebração desse tipo de acordo, estimular os fluxos de

investimentos produtivos recíprocos entre os países e fortalecer as relações

comerciais bilaterais, ao tempo em que se combate o planejamento tributário e

as possibilidades de uso abusivo do tratado.

O novo acordo contribuirá dessa forma para o movimento de internacionalização

das empresas brasileiras que se tem observado em anos recentes, além de

fortalecer ainda mais os investimentos suíços no Brasil.

Assinatura

Após

assinatura do documento, o secretário Jorge Rachid destacou a importância

do mesmo tanto para as empresas brasileiras com negócios na Suiça como as

daquele país que atuam no Brasil, "tanto para evitar a elisão fiscal, como

seu significado em termos de segurança no campo tributário".

Segundo Rachid, o acordo assinado hoje vem complementar o já assinado entre os

dois países em 2015, para evitar a elisão fiscal, e o posterior, firmado em

2016, que permite a troca automática de informações fiscais. "Este é um momento

muito importante para nós, uma vez que a Suiça é um dos países que mais

investem no Brasil", destacou o secretário.

Embaixador

O embaixador Andrea Semadeni destacou a importância da assinatura do Acordo

para a Suiça. "Este é também um momento importante para nós, pois a falta de um

acordo de dupla tributação entre os dois países era uma das maiores queixas das

empresas suiças". Na sua opinião, o Acordo vai fortalecer ainda mais o

relacionamento comercial entre os dois países, que será ainda mais fortalecido

"com a vinda ao Brasil em julho de nosso ministro das Finanças".

Assista aqui à

entrevista do secretário da Receita Federal, auditor-fiscal Jorge Rachid,

e do embaixador da Suíça no Brasil, Andrea Semadeni.

Fonte: Receita Federal do Brasil

-

Prazo para adesão com benefício ao Compensa RS é antecipado

Publicado em

07/04/2018

às

12:00

Para garantir o benefício de redução da multa para 25% do valor do

imposto e dos juros em 40%, os interessados enquadrados nessa situação devem

aderir ao programa até o dia 27 deste mês

Destinado a permitir a

compensação de débitos inscritos em dívida ativa com precatórios vencidos do

Estado, o programa Compensa - RS teve um de seus prazos alterados com a

publicação do Decreto nº 53.996, nesta quarta-feira (4/4/2018), no DOE (Diário

Oficial do Estado do RS). Trata-se dos casos de contribuintes autuados por

utilização de créditos de precatórios diretamente na GIA mensal (Guia de

Informação e Apuração do ICMS), sem previsão legal. Para garantir o

benefício de redução da multa para 25% do valor do imposto e dos juros em 40%,

os interessados enquadrados nessa situação devem aderir ao programa até o dia

27 deste mês. Após esta data, os benefícios são perdidos, mas a compensação

segue sendo possível. Anteriormente, o vencimento determinado era 7 de maio de

2018.

Para as demais possibilidades, os prazos seguem inalterados. A solicitação da

compensação pode ser efetuada desde o dia 22 de março de 2018, quando foi

publicado Decreto assinado pelo Governador José Ivo Sartori instituindo o

Programa. Outro benefício existente é referente à redução de juros para débitos

de ICMS declarado em GIA, válido para os interessados que realizarem a adesão

ao Programa entre os dias 16 de abril a 16 de julho de 2018. Nessa

circunstância, o abatimento varia entre 30%, 25% e 20%, conforme os percentuais

e os períodos de pagamento das dívidas.

O PROGRAMA

Instituído pelo Decreto

nº 53.974/2018, o Compensa - RS é uma oportunidade para as pessoas físicas e

jurídicas quitarem ou abaterem suas dívidas, de natureza tributária ou de outra

natureza, por meio do encontro de contas entre os valores devidos e os valores

que lhe são devidos pelos entes públicos (precatórios). Para o Estado, a

iniciativa possibilita o ingresso de recursos nos cofres públicos e reduz o

estoque de precatórios vencidos, que precisa zerar, por obrigação

constitucional, até o ano de 2024. A dívida do governo com precatórios

atualmente é de cerca de R$ 12 bilhões. Já a dívida ativa com o Estado supera a

marca de R$ 43 bilhões, dos quais R$ 37 bilhões foram inscritos até 25 de março

de 2015, período de corte para adesão ao programa.

O débito inscrito em dívida ativa pode ser compensado em até 85% do seu valor

atualizado, com o restante devendo ser pago aos cofres públicos. Como condição

para adesão, o devedor deve pagar 10% do débito em dinheiro, em até três

parcelas. Os 5% restantes podem ser parcelados em até 60 vezes. É possível

indicar mais de um débito para compensar com o precatório ou usar mais de um

precatório na operação. Os procedimentos podem ser realizados no site da

Secretaria da Fazenda do RS (www.fazenda.rs.gov.br), clicando em "Compensação

de Dívida Ativa com Precatórios".

REGRAS E CRITÉRIOS

Entre as condições para

a compensação estão a de que o precatório seja devido apenas pelo Estado, suas

autarquias ou fundações, estando vencido na data do oferecimento à compensação.

Ele também não pode servir de garantia de débito diverso ao indicado.

Quanto à dívida ativa, ela deve ter sido inscrita até 25 de março de 2015 e não

pode ser objeto de qualquer impugnação ou recurso (ou, caso seja, deve haver

expressa renúncia). Ela também não deve estar com a exigibilidade suspensa -

exceto na hipótese de parcelamento, e deve ter o valor correspondente a 10% do

seu montante pago em até três parcelas. Além disso, o devedor terá que recolher

em dia os valores declarados em Guia de Informação e Apuração do ICMS (GIA),

assim como os valores relativos a parcelamentos anteriores, até que se efetive

a compensação.

COMO FAZER A

COMPENSAÇÃO?

1)

O contribuinte deverá ir ao setor de precatórios do Tribunal de Justiça do Rio

Grande do Sul (TJRS) e solicitar uma certidão específica para fins de compensação

com Dívida Ativa. Tal certidão conterá os dados dos credores originários, das

cessões, e os respectivos valores, discriminadamente.

2) De posse da certidão, o requerente deverá efetuar a

solicitação via e-CAC, para empresas com inscrição estadual na Secretaria da

Fazenda do Rio Grande do Sul (SEFAZ-RS), ou via acesso público nos serviços do

site www.receita.fazenda.rs.gov.br (Débitos e Parcelamentos -

Compensação de Precatórios com Dívida Ativa).

3) Após o preenchimento dos dados de identificação, dos

dados do precatório, da seleção dos débitos a serem compensados, da anexação

dos documentos e da confirmação dos dados, o contribuinte deverá imprimir o

pedido, bem como a Guia de Arrecadação para pagamento dos 10% (ou da primeira

parcela de três).

4) Caso opte pelo pagamento parcelado dos 10%, deverá

emitir as guias no site e efetuar o pagamento da segunda e terceira parcelas em

30 e 60 dias, respectivamente.

5) Após a confirmação do pagamento da inicial, a PGE

iniciará a análise do pedido, das cessões, dos processos judiciais, etc. Tendo

sido homologado o pedido de compensação, este será remetido para as áreas

competentes da SEFAZ-RS, para baixa do saldo dos créditos, transferências

legais, registros contábeis e posterior devolução à PGE.

6) A finalização do processo se dará no TJRS, com o

registro dos fatos e baixa dos saldos dos precatórios devidos pelo Estado.

Enquanto pendente de análise o pedido, será expedida Certidão de Situação

Fiscal Positiva com Efeitos de Negativa para os débitos que dele fizerem parte.

7) Após a compensação, o devedor será noticiado para pagar

ou parcelar o saldo remanescente no prazo de 30 dias. Decorrido o prazo e não

ocorrendo a regularização da dívida, será expedida Certidão de Situação Fiscal

Positiva de Débitos.

Fonte: SEFAZ/RS

-

Código de Classificação Fiscal de Mercadorias - Compêndio com soluções de consultas com disciplina para 1.521 mercadorias

Publicado em

06/04/2018

às

14:00

O Centro de Classificação de Mercadorias

(Ceclam) divulgou seu Compêndio de Ementas atualizado até abril de 2018,

totalizando 1.521 mercadorias classificadas em 1.348 Soluções de Consulta e em

105 Soluções de Divergência

O

Compêndio de Ementas traz informações sobre as descrições e os códigos de

classificação fiscal de cada uma das mercadorias classificadas pelo Ceclam

desde o início de seu funcionamento, em julho de 2014, e está disponível no

sítio da Receita Federal do Brasil na internet, no endereço http://idg.receita.fazenda.gov.br/orientacao/aduaneira/classificacao-fiscal-de-mercadorias/compendio-ceclam-abril2018.pdf

Ressalta-se

que, conforme art. 15 da Instrução Normativa RFB nº 1.464/2014, as soluções de

consulta e de divergência do Ceclam, a partir da data das respectivas

publicações, têm efeito vinculante no âmbito da Receita Federal e respaldam

qualquer sujeito passivo que as aplicar, independentemente de ser o consulente,

sem prejuízo de que a autoridade fiscal, em procedimento de fiscalização,

verifique os efetivos enquadramentos.

Fonte: Receita Federal

do Brasil

-

PROMULGADA CONVENÇÃO PARA TROCA DE INFORMAÇÕES TRIBUTÁRIAS

Publicado em

08/09/2016

às

13:00

Com a

publicação do Decreto nº 8.842/16, foi promulgada a

Convenção Multilateral sobre Assistência Mútua Administrativa em Matéria

Tributária, que é a mais completa ferramenta para troca internacional de dados

fiscais.

Desenvolvido pela Organização para a Cooperação e Desenvolvimento Econômico e

pelo Conselho da Europa em 1988 e aperfeiçoado em 2010, o acordo já foi

assinado por 103 nações e ratificado por 86 delas. Ele visa proporcionar

assistência administrativa para prevenção e combate a ilícitos tributários

iniciados a partir de 1º de janeiro próximo.

No Brasil, a Convenção entra em vigor em 1º de outubro de 2016.

Fonte: Contas em Revista

-

Receita esclarece efeito da revogação da legislação que tratava das multas incidentes sobre os valores constantes em pedidos de ressarcimento

Publicado em

26/08/2016

às

13:00

Ato Declaratório Interpretativo adota a

retroatividade benigna para as multas revogadas

A

Receita Federal publicou em 26/08/2016, no Diário Oficial da União, o Ato

Declaratório Interpretativo (ADI) nº 8, de 2016. A norma define que, com a

revogação da legislação que previa a multa isolada de 50% sobre o valor do

crédito objeto de pedido de ressarcimento indeferido ou indevido, não serão

mais cobrados os débitos referentes às multas lançadas que estejam no âmbito do

órgão, ainda que o pedido de ressarcimento tenha sido efetuado durante a

vigência da norma revogada.

O

entendimento decorre do "princípio da retroatividade benigna".

O ADI

disciplina ainda que os valores relativos às multas já extintas não são

passíveis de restituição.

Acesse

a norma aqui

Fonte: Receita Federal do Brasil

-

Passivo fictício caracteriza omissão de receitas

Publicado em

19/08/2016

às

17:00

Caracteriza-se

como omissão de receita, ressalvada ao contribuinte a prova da improcedência da

presunção, a manutenção no passivo de obrigações cuja exigibilidade não seja

comprovada por meio de documentação hábil e idônea, que deve ser mantida em boa

guarda pelo contribuinte enquanto não prescritas eventuais ações que lhe sejam

pertinentes.

No lançamento de

ofício, será aplicada multa de 75% sobre a totalidade ou diferença de imposto

ou contribuição nos casos de falta de pagamento ou recolhimento, de falta de

declaração e nos de declaração inexata. A multa no percentual de 50% só se

aplica isoladamente nos casos de descumprimento de obrigação acessória, como

nos casos de falta de recolhimento de estimativas obrigatórias.

Fonte: ACÓRDÃO DRJ/RJO Nº 80181, 29 MARÇO 2016

-

Omissão de Receitas - Características - Presunção - Defesa

Publicado em

26/07/2016

às

18:00

Caracteriza omissão

de receita ou de rendimentos, inclusive ganhos de capital, a falta de emissão

de nota fiscal, recibo ou documento equivalente, no momento da efetivação das

operações de venda de mercadorias, prestação de serviços, operações de

alienação de bens móveis, locação de bens móveis e imóveis ou quaisquer outras

transações realizadas com bens ou serviços, bem como a sua emissão com valor

inferior ao da operação.

PRESUNÇÃO

Presume-se omissão

no registro de receita, ressalvada ao contribuinte a prova da improcedência da

presunção, a ocorrência das seguintes hipóteses:

1 - a indicação na

escrituração de saldo credor de caixa;

2 - a falta de

escrituração de pagamentos efetuados;

3 - a manutenção no

passivo de obrigações já pagas ou cuja exigibilidade não seja comprovada.

ARBITRAMENTO

Provada a omissão de

receita, por indícios na escrituração do contribuinte ou qualquer outro

elemento de prova, a autoridade tributária poderá arbitrá-la com base no valor

dos recursos de caixa fornecidos à empresa por administradores, sócios da

sociedade não anônima, titular da empresa individual, ou pelo acionista

controlador da companhia, se a efetividade da entrega e a origem dos recursos

não forem comprovadamente demonstradas.

NOTIFICAÇÃO

A autoridade

determinará o valor do imposto e do adicional a serem lançados de acordo com o

regime de tributação a que estiver submetida à pessoa jurídica no período de

apuração a que corresponder a omissão de receita.

DEFESA

Entretanto, o que se

verifica, em boa parte dos casos de notificação por arbitramento de omissão de

receita, são abusos da autoridade fiscalizadora, ao extrapolar os critérios

previstos na legislação para proceder ao lançamento.

Por exemplo, improcede

a autuação com base em com base em omissão de receitas por existência de

depósitos bancários não contabilizados quando a fiscalização não logra

demonstrar cabalmente a existência da omissão.

Não cabe autuação

baseada em meros indícios. Para efeito de determinação da receita omitida,

neste caso, os créditos devem analisados individualizadamente, observado que

não serão considerados os decorrentes de transferência de outras contas da

própria pessoa jurídica.

Citamos algumas

decisões na esfera administrativa sobre o assunto:

PRESUNÇÃO DE OMISSÃO

DE RECEITAS - FALTA DE COMPROVAÇÃO DE COMPRAS EFETUADAS

-

Não

se admite a presunção de omissão de receitas que esteja baseada exclusivamente

nas diferenças apuradas entre os totais mensais faturados pelo fornecedor e os

totais mensais contabilizados pelo contribuinte, tendo em vista que esta

diferença se explica pelo fato da escrituração das compras é feita pela

interessada na data do efetivo recebimento das mercadorias e não na data do

faturamento. (Acórdão nº 105-14.402, 1º CC/5ª Câmara, publ. 18/10/2004)

OMISSÃO DE RECEITAS

-

O lançamento requer prova segura da

ocorrência do fato gerador do tributo. A constatação de omissão de receitas

pela pessoa jurídica, deve ser devidamente comprovada pela fiscalização,

através da realização das verificações necessárias à obtenção dos elementos de

convicção e certeza indispensáveis à validação do crédito tributário. (Acórdão

nº 103-21.437, 1º CC/3ª Câmara, publ. 24/12/2003)

OMISSÃO DE RECEITA -

FALTA DE INTERNAÇÃO DE NUMERÁRIO NA CONTABILIDADE - TRÂNSITO DE RECURSOS

FINANCEIROS SEM CONOTAÇÃO DE RECEITA - GESTÃO DE NEGÓCIOS -

A

mera passagem de recursos pela contabilidade em face de certo contrato de

gestão não caracteriza percebimento de receita tributável na empresa gestora.

(Acórdão nº 103-21.325, 1º CC/3ª Câmara, publ. 23/09/2003)

OMISSÃO DE RECEITA

OPERACIONAL - HIPÓTESE DE INCIDÊNCIA NÃO CONFIGURADA -

O

confronto entre a movimentação bancária contabilizada e a receita auferida,

principalmente nos postos de gasolina quando reconhecidamente existe a chamada

'troca de cheques' em fins de semana para atendimento à clientela e

fornecimento de capital de giro, não é suficiente para caracterizar o desvio de

receita por parte da pessoa jurídica, sendo necessário maior aprofundamento na

investigação para a comprovação da omissão, sob pena da tributação meramente

sobre depósitos bancários. Recurso provido. (Acórdão nº 01-02.877, CSRF/1ª

Turma, sessão de 13/03/2000)

Fonte: Portal

Tributário

-

Importação de Software - IRRF, CIDE, PIS e Cofins- Importação

Publicado em

25/07/2016

às

11:00

Receita Federal publica Solução de Consulta Vinculada que trata da

tributação de importação de software

Para a Receita

Federal as remessas para o exterior, a título de pagamento pela utilização de

software de gestão de relacionamento configura prestação de serviços, portanto

devem ser tributadas pelo IRRF, CIDE/Royalties, PIS-Importação e

Cofins-Importação.

A decisão foi

publicada hoje no Diário Oficial da União (09/05), através da Solução de

Consulta Vinculada nº 3.001/2016

De acordo com a

Solução de Consulta Vinculada nº 3.001/2016, as remessas para o exterior em

pagamento pela utilização, remota de infraestrutura da rede mundial de

computadores (internet), de software de Gestão de Relacionamento com o Cliente

constituem-se remuneração pela prestação de serviços técnicos e estão sujeitas

à incidência:

- do IRRF à alíquota

de 15% (quinze por cento);

- da CIDE/Royalties;

- do PIS-Importação;

e

- da

Cofins-Importação.

Confira:

http://pesquisa.in.gov.br/imprensa/jsp/visualiza/index.jsp?data=09/05/2016&jornal=1&pagina=52&totalArquivos=216

Fonte: Siga

o Fisco

-

A Responsabilidade Criminal do Contador no crime de Sonegação Fiscal

Publicado em

14/07/2016

às

11:00

O delito é apenado com multa e reclusão, de 2 (dois) a 5 (cinco) anos.

O ordenamento

jurídico prevê diversos crimes tributários e, dentre eles, o delito de

sonegação fiscal, consoante o art. 1º, da Lei 8.137/90, verbis:

Art. 1°

Constitui

crime contra a ordem tributária suprimir ou reduzir tributo, ou contribuição

social e qualquer acessório, mediante as seguintes condutas:

I

-

omitir informação, ou prestar declaração falsa às autoridades fazendárias;

II

-

fraudar a fiscalização tributária, inserindo elementos inexatos, ou omitindo

operação de qualquer natureza, em documento ou livro exigido pela lei fiscal;

III

-

falsificar ou alterar nota fiscal, fatura, duplicata, nota de venda, ou

qualquer outro documento relativo à operação tributável;

IV

-

elaborar, distribuir, fornecer, emitir ou utilizar documento que saiba ou deva

saber falso ou inexato;

V

-

negar ou deixar de fornecer, quando obrigatório, nota fiscal ou documento

equivalente, relativa a venda de mercadoria ou prestação de serviço,

efetivamente realizada, ou fornecê-la em desacordo com a legislação.

O delito é apenado

com multa e reclusão, de 2 (dois) a 5 (cinco) anos.

A regra supracitada

é complementada pelo art. 11, da mesma Lei, o qual dispõe que "quem, de

qualquer modo, concorre para os crimes definidos nessa lei, incide nas penas a

este cominadas, na medida de sua culpabilidade."

Análise conjugada

destes dois dispositivos legais permite concluir que, na atual conjuntura,

admite-se a responsabilização criminal do contador que, no exercício de seu

mister, desenvolva técnicas de elisão fiscal praticadas através de condutas que

ludibriem ou induzam o fisco em erro.

Evidentemente, essa

responsabilidade criminal é subjetiva, o que significa dizer que "depende

sempre da efetiva participação do acusado no cometimento do ilícito"

(MACHADO, 2002, p. 81). Em outras palavras, o ordenamento jurídico não admite a

responsabilização penal objetiva. Assim, nem sempre a atuação

profissional do contador que culmina com lesão ao fisco acarreta,

necessariamente, na existência de crime tributário.

Em sede

jurisprudencial, é possível identificar algumas situações distintas a

evidenciar o limite da responsabilização criminal na atuação do contador. Uma

delas diz respeito ao contador que, trabalhando para uma empresa, presta

informações errôneas ao fisco - sem o conhecimento e consentimento dos sócios

da empresa -, que acarretam na obtenção de vantagem fiscal indevida para a

pessoa jurídica. Nesta hipótese, pode-se reconhecer como penalmente relevante

sua conduta, se praticada de forma deliberada, livre e consciente (na

modalidade dolosa):

"Lei nº 8.137/90 -

Sonegação de tributo estadual - Simples condição de proprietário da

empresa que seria beneficiada com a sonegação é insuficiente para o

reconhecimento da responsabilidade penal se o próprio contador da empresa

assume ser o responsável pela transmissão de informações para autoridades fazendárias -

Ausência de prova de que o réu tivesse agido com intenção de lesar o fisco -

Absolvição bem decretada - Sentença mantida - Recurso improvido." (TJ/SP -

ApCrim 16.388-86.2004.8.26.0050) - g.n. -

A jurisprudência não

admite, por outro lado, a responsabilidade penal culposa (neste sentido,

cf.: TJ/DF - ApCrim 234080220108070001, Rel. Des. João Batista

Teixeira, DJe 13.3.2012), sendo ainda possível cogitar, em decorrência de

diversas regras administrativas que envolvem o direito tributário, da existência

de erro inevitável na atuação do contador, passível de exclusão da conduta

delituosa:

"Diante do

emaranhado legislativo tributário, não seria difícil ao agente, de boa-fé e de

forma escusável, errar quanto à circunstância fática do delito, por exemplo,

acreditando que a emissão de determinado documento deva ser feita da forma 'x'

e não 'y'; ou que determinada operação deva ou não ser escriturada,

caracterizando o erro de tipo. Também é possível se observar erro de proibição,

quando o agente, por erro na análise da legislação tributária, acredita estar

amparado por circunstância caracterizadora de isenção fiscal, imunidade

tributária ou outro privilégio fiscal, como, por exemplo, quando deixa de

lançar tributo sobre determinada operação acreditando se tratar de operação

isenta. (SILVA; BONINI; LAVORENTI, 2010, p. 240)".

Outra situação é

passível de ser representada pela conduta do contador que, ao receber

informações prestadas pelo seu cliente e aparentemente fidedignas,

repassa-as ao fisco, causando prejuízos fiscais ao Estado (e consequente

proveito econômico à empresa). Se o contador não possui absolutamente

nenhum meio de identificar a fraude praticada pelo seu cliente e, igualmente,

não se locupletou financeiramente desta fraude ao fisco, conclui-se pela

ausência de responsabilidade criminal do contador:

"(.) Inadmissível a

responsabilização do contador da empresa, pois somente o apelante, sendo

sócio-proprietário, obteve proveito econômico com a sonegação fiscal - Eventual

infração ética por parte do contador, que não isenta o apelante da

responsabilidade penal, por ser o único beneficiário das fraudes. (.)." (TJ/SP

- ApCrim 990.08.017399-5, Rel. Des. Djalma Rubens Lofrano Filho, julg.

25.8.2008).

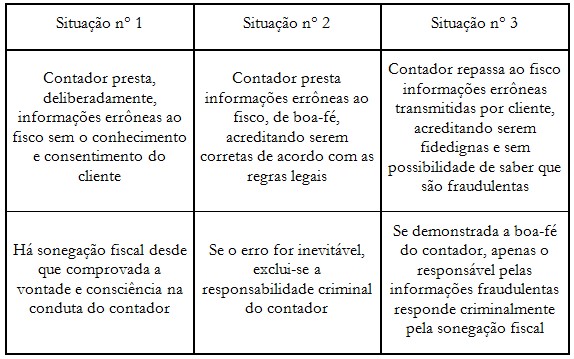

O quadro abaixo

elucida as situações acima referidas:

Não se deve

descurar, por fim, que os Tribunais somente reconhecem o crime tributário

praticado pelo contador em hipóteses nas quais o dolo (vontade

livre e consciente) é comprovado. Havendo dúvida, a absolvição é medida de

rigor:

"PENAL. APELAÇÃO CRIMINAL.

SONEGAÇÃO FISCAL. DOLO NÃO COMPROVADO. ABSOLVIÇÃO MANTIDA. 1. Não obstante a

materialidade delitiva encontrar-se sobejamente comprovada, não restou

demonstrado que os apelados tenham agido com o dolo de lesar o fisco federal.

2. Todas as declarações colhidas apontam no sentido de que o acusado (.),

encarregava-se tão-somente da contabilidade visando a tributação estadual de

ICMS, deixando para o proprietário os assuntos relativos aos tributos federais.

(.)3. O fato do nome do apelado (.) constar das declarações apresentadas à

Receita Federal, ao lado do nome do responsável perante a SRF (.), não tem o

condão de, por si só, sustentar a emissão de um decreto condenatório contra

ele, porquanto não se desincumbiu a acusação de comprovar que o mesmo tenha

concorrido efetivamente para a supressão dos tributos. (.) 6. Não

comprovado o dolo em fraudar o fisco por parte dos acusados, não merece reforma

a r. sentença a quo, que os absolveu da prática do crime capitulado no art.1º,

inciso I, da Lei n. 8.137/90." (TRF-1 - ApCrim 2005.35.00.013296-3,

Rel. Des. Mário César Ribeiro, DJ 30.4.2009) - g.n. -

Fonte: Canal Ciências

Criminais/Bruno Milanez

-

Soluções fiscais previnem ações do fisco

Publicado em

08/07/2016

às

11:00

Também cabe

a nós dialogar com o fisco, ou ajudar nossos clientes contribuintes a fazê-lo, de

forma o obter dos fiscos federal, estaduais e municipais uma atuação mais justa

e adequada à realidade das empresas e do país.

Oferecer

conformidade legal e eficiência aos processos fiscais e tributários das grandes

às pequenas empresas de diferentes segmentos. Este é o objetivo da Synchro

Solução Fiscal Brasil, uma das maiores empresas provedoras de soluções fiscais

do País, que hoje reúne uma carteira de mais de 400 grupos econômicos, 14 mil

usuários e 44 mil estabelecimentos fiscais. Desde 1991, a Synchro desenvolve

sistemas que respondem com inteligência às necessidades do complexo cenário

fiscal brasileiro.

Em entrevista à Revista

Dedução, o presidente da Synchro, Ricardo Funari, comenta

que as soluções da empresa são concebidas para assegurar conformidade e

desempenho à totalidade dos processos da cadeia tributária fiscal, a partir do

monitoramento da legislação até o armazenamento das obrigações nos prazos

legais (end to end) e são integradas de forma transparente aos

principais sistemas de gestão do mercado, seja na modalidade cloud(na

nuvem) ou on premise (na casa do cliente).

As soluções fiscais

geralmente têm caráter preventivo?

A maior parte das

nossas soluções têm, sim, um caráter preventivo, ou seja, procuram assegurar

conformidade ao longo de toda a cadeia de processos, minimizando os erros nas

declarações e tributos recolhidos/compensados ao final da linha. Temos também

uma solução de auditoria que começa a ser usada por algumas empresas visando

antecipar as verificações do Fisco e prevenir autuações. Lembro que a missão da

Synchro é prover conformidade legal para uma ordem social mais justa. No Brasil

o desafio da conformidade (compliance em inglês) é mais difícil do

que na imensa maioria dos países pela extensão, complexidade e volatilidade

(frequência de mudanças) da legislação.

Os empresários

brasileiros, de todos os portes e segmentos, devem utilizar sistemas de

prevenção?

Devido ao alto grau

de informatização e aparelhamento crescente do fisco, os órgãos arrecadatórios

têm, cada vez mais, condições de verificar irregularidades, tanto nos grandes

quanto nos pequenos contribuintes. Mas, considerando que menos de 0,01% do

total de contribuintes inscritos no Cadastro Nacional das Pessoas Jurídicas

(CNPJ) responderam em 2015 por 61% da arrecadação total, o foco do Fisco

continua sendo o grande contribuinte.

A Synchro desenvolve

produtos também para as pequenas e médias empresas?

Sim, nossos produtos

são voltados às empresas de todos os portes, inclusive às pequenas e médias,

mas o modelo de distribuição e atendimento varia conforme o tamanho da empresa:

Vendemos e suportamos as grandes empresas (em menor número) diretamente. Já as

médias e médias grandes são atendidas por parceiros de negócio. As pequenas e

pequenas médias dificilmente usam um sistema fiscal especialista, mas suportam

suas necessidades através do próprio sistema de gestão (ERP). Nestes casos,

nossos clientes são os ERPs, que podem trazer embutida a solução fiscal da

Synchro.

O mapa fiscal

brasileiro continua confuso para os empreendedores, em razão da quantidade de

mudanças na legislação. Como acompanhar este cenário?

Para nós, a

constante mudança na legislação é um enorme desafio, sem dúvida, assim como é

um desafio para as empresas, mas destrinchar este desafio está no nosso DNA, é

o foco de atuação da Synchro. A título de exemplo, temos soluções de captura e

tratamento automáticos de diários oficiais e fontes de informação legal , para

posterior interpretação dos especialistas e conversão em informações e regras

legais a serem consumidas por nossas soluções, ou diretamente pelos clientes.

Veja também a agenda fiscal com as novas obrigações previstas para este e os

próximos anos.

A Emenda

Constitucional nº 87, que foi apelidada de PEC do Comércio Eletrônico, causou

muitos transtornos às empresas. Como lidar com esses obstáculos ocasionados

pelo fisco?

Essa PEC é um bom exemplo

de transtorno. Embora motivada e buscando regular as operações de venda não

presencial, a PEC não abrange somente o comércio eletrônico (e-commerce),

mas todas as operações e prestações que destinem bens e serviços a consumidor

final localizado em outro Estado. Antes da PEC, o ICMS era recolhido no estado

de origem com base em sua alíquota interna. Com a PEC, o contribuinte de origem

deverá recolher parte do ICMS no estado de destino, com base na alíquota

interestadual e na alíquota interna do estado de destino. Até 2015, usava

apenas a alíquota interna do estado de origem do contribuinte. A partir de

2016, terá que monitorar e aplicar as alíquotas interestaduais e internas de

todos os estados de destino. Se vender para consumidores não contribuintes de

ICMS de 26 estados, terá que fazê-lo para todos. São mais 26 alíquotas internas

e 26 alíquotas interestaduais a serem acompanhadas. Além disto, a mudança será

gradativa, ou seja, os percentuais de partilha entre os estados sofrerão

alteração nos próximos 4 anos (2016 a 2019) até chegarem aos seus valores

definitivos: 0% para o estado de origem e 100% para o estado de destino.

O Conselho Nacional

de Política Fazendária - Confaz determinou que as empresas de comércio

eletrônico deverão recolher o ICMS nas operações interestaduais a partir do

próximo ano por meio Convênio ICMS nº 93, publicado na edição de 17 de dezembro

do Diário Oficial da União. A regra entrou em vigor no dia 1º de

janeiro de 2016. Em seu parecer, o prazo foi curto para adaptação?

Sem dúvida o prazo

foi curtíssimo. Embora publicada em abril/15, a PEC não contou com o

detalhamento por lei complementar (LC), mas com a competência legislativa dos

estados através do Convênio ICMS 93/15, publicado somente em setembro. Tivemos

apenas 3 meses para desenvolver os ajustes na solução existente -não houve

necessidade da construção de um novo módulo-, testar internamente e

implementá-los em nossos clientes. O adiamento neste caso foi mais difícil

porque exigiria a aprovação de nova emenda constitucional. Em outras situações,

pudemos contar com a compreensão e relaxamento do prazo por parte do Fisco.

Existem outras

situações semelhantes?

Sim. O início da

obrigatoriedade do CEST (Código Especificador da Substituição Tributária) nos

documentos fiscais eletrônicos NF-e e NFC-e foi adiado de 1/janeiro/2016 para

1/abril/2016. O mesmo ocorreu com a obrigatoriedade de escrituração do Registro

de Controle de Produção e Estoque via EFD, inicialmente prevista para jan/2016,

e depois postergada para 2017 (CNAE 10 a 32 com receita anual superior a R$ 300

milhões), 2018 (CNAE 10 a 32 com receita anual superior a R$ 78 milhões) e 2019

(CNAE 462 a 469). Já com o EFC, o Fisco mostrou-se inflexível apesar dos

inúmeros apelos dos contribuintes. O prazo de 30/setembro/2015 não foi

alterado, exigindo a montagem de operações de guerra para a geração e entrega

da obrigação, com elevados custos para os contribuintes e provedores de

solução.

Essa instabilidade

legislativa prejudica o seu trabalho?

Dificulta mas é algo

inerente à nossa missão. Também cabe a nós dialogar com o fisco, ou ajudar

nossos clientes contribuintes a fazê-lo, de forma o obter dos fiscos federal,

estaduais e municipais uma atuação mais justa e adequada à realidade das

empresas e do país.

É necessário desenvolver

um software diferente para cada Estado?

Existem diferenças

de legislação entre Estados e entre municípios. Algumas obrigações são únicas

de um estado ou município, exigindo de nós, empresas provedoras, soluções

específicas. Outras deveriam ser comuns a todos os Estados, -a exemplo do EFD

ICMS/IPI, mas não são. Pernambuco e Brasília ainda não adotaram o padrão

nacional e continuam mantendo suas obrigações específicas de ICMS,

respectivamente a SEF Pernambuco (a partir de set/2012 chamada de SEF II) e o

Livro Eletrônico de Brasília.

As pequenas empresas

resistem em adquirir soluções fiscais?

É natural a

resistência de pequenas empresas que, em algumas situações, ao buscar a

sobrevivência no curto prazo, não conseguem perceber que a conformidade legal

torna-se, cada vez, um requisito de sobrevivência no médio e longo prazo. O

desafio é a escolha de soluções ou prestadores de serviços adequados a cada

realidade.

Temos cliente cuja

atividade não seria viável caso deixassem de aproveitar os benefícios fiscais

dos quais fazem uso.

Sendo assim, que

recado o senhor dá aos micro e pequenos empresários?

Existe um mito no

Brasil de que, se a empresa pagar todos os impostos, não conseguirá sobreviver.

Com um bom estudo e planejamento do negócio, incluindo a identificação e

dimensionamento de riscos, investimentos, despesas e receitas, é possível

construir e manter um negócio dentro da legalidade fiscal. Quando não há

conformidade legal, o custo dos controles é alto. A empresa fica exposta ao

fisco e a terceiros. Pode aparentemente compensar de início, mas, cedo ou

tarde, o jogo vira. Não quero dizer com isto que o retorno à sociedade

decorrente da arrecadação de tributos seja adequado. Ao contrário, neste

indicador, estamos entre os piores do mundo. Nosso PIB per capita sobre carga

tributária (USD 6.000/35%) é inferior à metade dos valores verificados no

México e Chile. Nos Estados Unidos esta relação é de USD 46.400/27%, 10 vezes

maior do que índice brasileiro. Os valores são aproximados mas não fogem a esta

proporção.

Diante deste cenário

de crise econômica e política, a Synchro tem sido abalada de alguma forma?

Com raras exceções

(o agronegócio talvez seja uma), as empresas estão sentindo os efeitos da

crise. Sentimos a crise, assim como também sentiram boa parte dos nossos

clientes. Tivemos o caso de um grande cliente que encerrou as operações no

Brasil. Outros sofreram com a queda dos preços das commodities e

muitos interromperam seus projetos de expansão. Como consequência, também

tivemos que segurar investimentos e cortar despesas. Os especialistas não

enxergam uma reversão antes de 2018, mas, em meio ao nevoeiro, conseguimos

enxergar novas oportunidades dentro de nossa área de atuação. Por outro lado,

penso que as empresas e o Brasil sairão fortalecidos após a crise. Devemos

trabalhar para que políticos, cidadãos e empresas sérias tenham mais voz e vez

neste país. Infelizmente, não é o que testemunhamos hoje.

O que o senhor está

fazendo para enfrentar este momento de crise.

A crise é uma grande

professora e tem nos ensinado muito. Obriga-nos a elevar a exigência de nós

mesmos, estudar e realizar novas ações, eliminar gorduras e aprimorar nossos

serviços. Vejo-me fazendo coisas que nunca fiz, a exemplo de participar do

processo de negociação sindical do nosso segmento. Estou confiante de que essas

iniciativas darão frutos.

Fonte: Revista

Dedução/Danielle Ruas/Lenilde De León

-

Nova lei prevê extinção de créditos tributários por meio de dação em pagamento de bens imóveis

Publicado em

04/07/2016

às

17:00

A Lei tem eficácia imediata e entrou em vigor na

data de sua publicação, dia 17 de março de 2016

A presidente Dilma

Rousseff sancionou, no último dia 16 de março, a Lei Complementar nº

13.259/2016 que, dentre outras alterações, regulamentou a extinção de créditos

tributários por meio de dação em pagamento de bens imóveis. A sanção foi

confirmada após aprovação na Câmara dos Deputados e no Senado Federal.

A modalidade de

extinção do crédito tributário já era prevista no inciso XI do artigo 156 da

Lei n° 5.172, de 25 de outubro de 1966 - Código Tributário Nacional,

incorporado ao códex por meio da Lei Complementar nº 104/2001, mas não vinha

sendo aplicada pelo judiciário por ausência de regulamentação.

Nos termos do artigo

4º, inciso I e II, da LC nº 13.259/2016, o contribuinte que possuir débitos

tributários inscritos em dívida ativa perante a União, Estado, Distrito Federal

e Municípios, poderá pleitear a extinção dos débitos por meio de dação em

pagamento de bens imóveis, observadas as seguintes condições:

I - será precedida

de avaliação judicial do bem ou bens ofertados, segundo critérios de mercado;

II - deverá abranger

a totalidade do débito ou débitos que se pretende liquidar com atualização,

juros, multa e encargos, sem desconto de qualquer natureza, assegurando-se ao

devedor a possibilidade de complementação em dinheiro de eventual diferença

entre os valores da dívida e o valor do bem ou bens ofertados em dação.

A Lei tem eficácia

imediata e entrou em vigor na data de sua publicação, dia 17 de março de 2016.

A medida do Governo

Federal vem em resposta ao alto nível de endividamento dos contribuintes e

queda da arrecadação pelos entes da Federação. Recomenda-se cautela e

acompanhamento jurídico a todos os contribuintes que tenham interesse em

valer-se desta prerrogativa.

Rafael Augusto Buch

-

Jacob é advogado, pós-graduado em Direito

Processual Civil e gerente operacional do Departamento Tributário Contencioso

do escritório A. Augusto Grellert Advogados Associados.

Fonte: Administradores

-

Dia Nacional de Respeito ao Contribuinte

Publicado em

25/05/2016

às

17:00

Receita Federal tem buscado aprimorar cada

vez mais os serviços prestados à sociedade

A data

comemorativa, 25 de maio, foi criada pela Lei n.º 12.325, de 15 de setembro de

2010, com o objetivo de mobilizar a sociedade e os poderes públicos para a

conscientização e a reflexão sobre a importância do respeito ao contribuinte.

Com

esse espírito, a Receita Federal tem buscado aprimorar cada vez mais os

serviços prestados à sociedade. Por isso, trabalha com afinco para proporcionar

um serviço público mais ágil, fácil e confortável aos cidadãos, especialmente

por meio da simplificação das obrigações tributárias e seus procedimentos,

intensificando o atendimento à distância.

Como

um dos objetivos de aperfeiçoar a relação estabelecida com o contribuinte e a

sociedade, a Receita Federal disponibiliza em sua página na internet

(idg.receita.fazenda.gov.br) a lista de todos os serviços sob sua

responsabilidade, agrupados de forma lógica, amigável e de fácil navegação. Com

o intuito de facilitar a pesquisa do contribuinte, é possível filtrar esses

serviços por público-alvo, assunto ou forma de atendimento.

Também

disponível no site da Receita Federal, o Portal e-CAC representa dezenas de

serviços disponíveis pelo canal de atendimento virtual, de forma totalmente

segura, garantindo, dessa forma, o sigilo fiscal das informações. Com isso, o

cidadão encontra cada vez mais conforto, tranquilidade, segurança e

conveniência para obter os serviços que deseja via internet.

O

Portal e-CAC é o canal responsável pelo maior volume de atendimentos prestados

pela Receita Federal. Em 2015, foram mais de 127 milhões de serviços,

representando 78 % de todo o atendimento prestado.

Entre

as iniciativas realizadas em 2015, para aumentar a transparência das ações da

Receita Federal e melhorar a sua relação de confiança com o cidadão,

destacam-se:

Opção

do atendimento pela internet (autoatendimento) é cada vez maior

A

comodidade do autoatendimento, que permite ao contribuinte realizar os serviços

disponíveis pelo site da Receita Federal em seu lar ou escritório, está fazendo

com que seja utilizado cada vez mais, por meio do Portal e-CAC. No ano de 2015,

foram mais de 1,3 milhão de autoatendimentos pela internet. E esse número só

tende a aumentar, na medida em que novos serviços são disponibilizados nos

smartphones e tablets.

Aumento

do valor máximo do débito para realização do parcelamento simplificado de

contribuições previdenciárias no Portal e-CAC

O

parcelamento simplificado previdenciário está disponível no Portal e-Cac para

contribuintes com dívidas não superiores a R$ 1 milhão. Antes, este limite era

de R$ 500 mil.

Aplicativos

para smartphones e tablets

A

Receita Federal tem lançado aplicações para plataformas móveis, objetivando,

com isso, a melhoria do relacionamento com o contribuinte e a agilidade na

transmissão de informações. Até o momento, estão disponíveis para aplicativos

móveis os seguintes serviços:

§

Pessoa Física - O aplicativo agrega funcionalidades

diversas, entre as quais estão: consultar o resultado da restituição, visualizar

a situação cadastral do CPF, consultar as respostas das principais dúvidas

sobre a restituição, gerar e imprimir o Darf para o pagamento de cotas do

Imposto de Renda devido a partir de 2006, simular o cálculo do Imposto de Renda

Pessoa Física mensal e anual e realizar as declarações de Imposto de Renda

Pessoa Física a partir de tablets e smartphones;

§

CNPJ - O aplicativo CNPJ é destinado a empresários,

contadores e despachantes e permite consultar as informações cadastrais de uma

empresa nas bases da Receita Federal e consultar e/ou cancelar as solicitações

cadastrais de inscrição, alteração ou baixa do CNPJ;

§

Importador - O aplicativo "Importador"

traz diversos serviços relacionados ao processo de importação. Por meio do

aplicativo, os usuários poderão realizar consultas à carga e à Declaração de

Importação (DI);

§

Viajantes - Aplicativo que ajuda o

passageiro que retorna ao país a cumprir as exigências da legislação em relação

a mercadorias, bens e valores trazidos do exterior;

§

Carne Leão - Destinado às pessoas físicas

que recebem rendimentos de outra pessoa física ou do exterior e estejam

sujeitas ao recolhimento mensal obrigatório. Por meio do App Carnê-Leão, usando

tablets ou smartphones, os contribuintes poderão informar as ocorrências relacionadas

à apuração do imposto devido no mês. O aplicativo também apresenta os

demonstrativos mensais e anuais e exporta o arquivo para o programa do IRPF

2016;

§

IRPF - O aplicativo é destinado aos

declarantes do Imposto de Renda. As principais funcionalidades são: preencher e

entregar a declaração IRPF original dos exercícios 2013, 2014, 2015 e 2016,

preparar o rascunho da declaração IRPF de 2016, verificar pendências da

declaração, verificar a situação de débitos relacionados com o IRPF e gerar o

DARF para pagamento, consultar o Perguntão IRPF - um guia com diversas questões

respondidas sobre o IRPF;

§

Normas - Aplicativo que permite a consulta e o

acompanhamento diário dos atos publicados pela Receita Federal;

§

MEI - Destinado ao Microempreendedor

Individual (MEI), permite consultar informações cadastrais no CNPJ (nome,

situação, natureza jurídica, endereço etc.), situação e períodos de opção pelo

Simples Nacional/SIMEI e situação mensal dos débitos tributários, emitir o DAS

(nos meses em que a situação estiver devedora ou a vencer), obter informações

gerais sobre MEI e SIMEI (conceitos, formalização, obrigações acessórias etc).

Novo

Portal Cadastro Rural

O

Portal Cadastro Rural (www.cadastrorural.gov.br) foi adequado para facilitar o

acesso dos cidadãos aos serviços oferecidos pelo Governo Federal. Para garantir

uma visualização mais uniforme, suas páginas se adaptam automaticamente e podem

ser visualizadas tanto em computadores quanto em smartphones ou tablets.

Recepção

automática e outras novas funcionalidades disponíveis no Siscomex Exportação

web

O

Sistema Siscomex Exportação Web passou a contar com novas funcionalidades que

facilitam o registro de Declarações de Exportação (DE) pelo usuário. Entre

elas, merece destaque a recepção automática das declarações cujo único

documento instrutivo seja a nota fiscal eletrônica.

Sistema

e-Defesa entra em produção

O

sistema permite que o contribuinte receba notificações da Malha IRPF e

regularize sua situação de maneira mais ágil. Com o e-Defesa é

possível realizar o parcelamento, elaborar a Solicitação de Retificação de

Lançamento (SRL) e impugnar de forma eletrônica. Além disso, o sistema poderá

ser utilizado pelos contribuintes que ficaram retidos em malha mas que ainda

não foram intimados para apresentar a solicitação de antecipação de análise da

malha fiscal de sua declaração.

Mais

informações sobre o funcionamento e os serviços do sistema e-Defesa

acesse aqui.

Aplicação

de malha permitirá trabalho de declarações com restituição paga ao contribuinte

Disponível

desde novembro/2015 no Portal IRPF, a funcionalidade permitirá o trabalho, por

meio da aplicação de malha IRPF, de declarações com restituição já paga ao

contribuinte e representa um importante avanço em ações de combate a fraudes,

conferindo agilidade no trabalho de casos em que a fraude foi detectada após o

pagamento da restituição.

Nota

Fiscal eletrônica (NF-e) ultrapassa a barreira de 12 bilhões de emissões

A Nota

Fiscal Eletrônica é um documento digital, emitido e armazenado eletronicamente,

que tem o objetivo de documentar, para fins fiscais, uma operação de circulação

de mercadorias ou uma prestação de serviços. Sua validade jurídica é garantida

pela assinatura digital do remetente e autorização de uso fornecida pelo Fisco

antes da ocorrência do fato gerador.

Redesim

- Rede Nacional para a Simplificação do Registro e Legalização de Empresas e

Negócios

O

projeto Redesim avança nacionalmente com a implantação do processo único de

abertura e legalização de empresas. Atualmente, 50% do total de atos cadastrais

efetuados no país já ocorrem de forma integrada na Redesim. Estados como

Alagoas e Distrito Federal já apresentam 100% de integração com todos os órgãos

que participam do processo, como órgão de registro, administrações tributárias

e órgãos de licenciamento. Estados como Minas Gerais e Santa Catarina já

superaram a meta estadual de 70% de integração para o ano de 2016.

A implantação do processo único de abertura, alteração e fechamento de empresas

objetiva a redução do tempo gasto para se abrir, alterar ou fechar uma empresa

e da quantidade de procedimentos a que está submetido o contribuinte. Durante o

ano de 2016 as equipes da RFB e SEMPE estabeleceram como meta a integração de

todas as capitais brasileiras e uma integração nacional de 70% do total de atos

cadastrais praticados no país. No início do segundo semestre, as capitais de

Porto Alegre e São Paulo se integrarão à Redesim, superando dificuldades

operacionais que impediam historicamente esse resultado.

A gestão da Redesim está focada na melhoria do ambiente de negócios nas cidades

brasileiras, inclusive para que São Paulo e Rio de Janeiro apresentem

resultados efetivos no quesito abertura de empresa no relatório Doing Business

do Banco Mundial. Nesse enfoque, será apresentado o novo sistema que está sendo

implantado nessas capitais, no início do segundo semestre deste ano, para os

escritórios respondentes no Brasil. Com a implementação do modelo integrado

Redesim em São Paulo e Rio de Janeiro, o Brasil refletirá uma melhora de

avaliação de aproximadamente 70 posições no ranking Doing Business que hoje nos

coloca na posição 174. Outras medidas também estão sendo implementadas para

melhorar este índice.

Convênio

entre a Receita Federal e a Associação de Registradores de Pessoas

Naturais/SP-Arpen autoriza emissão de CPF no Registro Civil

O

convênio celebrado entre a União, por meio da Receita Federal, e a Associação

dos Registradores de Pessoas Naturais/SP implementou o serviço gratuito de

inscrição de CPF no momento da emissão da certidão de nascimento. A partir da

adesão ao termo, os Cartórios de Registro Civil do Estado de São Paulo ficaram

autorizados a realizar os serviços de inscrição e de alteração de dados

cadastrais de pessoas físicas no Cadastro de Pessoas Físicas - CPF da Receita

Federal nos atos de nascimentos e casamentos armazenados em sua base de dados.

Com a ação, disponibiliza-se mais um canal para atendimento das demandas da

sociedade, com maior celeridade e comodidade.

Receita

Federal estreita laços com Conselho Federal de Contabilidade - CFC e Federação

Nacional das Empresas de Serviços Contábeis e das Empresas de Assessoramento,

Perícias, Informações e Pesquisas - Fenacon para ampliação do autoatendimento

orientado e dos Núcleos de Apoio Contábil e Fiscal - NAF

A

Receita Federal vem ampliando a parceria com o CFC e a Fenacon para a ampliação

do autoatendimento orientado e dos Núcleos de Apoio Contábil e Fiscal -NAF. A

finalidade dos projetos é, além de propiciar melhor atendimento ao cidadão,

inserir tanto a Receita Federal quanto as entidades da classe contábil em um

processo de aprimoramento da coesão social, por meio da formação dos estudantes

universitários e do fortalecimento da responsabilidade social. Atualmente, mais

de 90 núcleos foram abertos no Brasil, frutos da parceira entre a Receita Federal

e as instituições de ensino superior que, por meio de alunos do curso de

ciências contábeis, prestam atendimento à comunidade de baixa renda.

Viajantes

podem pagar tributos sobre a bagagem acompanhada com cartão de débito

Desde

2013, a Receita Federal do Brasil aceita, nos aeroportos, portos e postos de

fronteiras, que os viajantes do exterior paguem com cartão de débito os valores

devidos sobre o montante que excede a cota de 500 dólares referente à bagagem

acompanhada. A ação é resultado de um projeto amplo de modernização e

simplificação do controle aduaneiro sobre bens de viajantes. A medida significa

um avanço significativo em modernização e de facilitação da vida dos viajantes

que chegam ao país.

E-Social

é instituído

Desde

outubro de 2015, está disponível o Sistema de Escrituração Digital das

Obrigações Fiscais, Previdenciárias e Trabalhistas - e-Social que possibilita o

recolhimento unificado de tributos e FGTS para empregadores domésticos. O

e-Social é um projeto de construção coletiva no âmbito do Sistema Público de

Escrituração Digital - Sped, resultado de uma parceria entre órgãos federais

que conta com equipes técnicas da Receita Federal, do Ministério da Previdência

Social, do Ministério do Trabalho e Emprego, do Instituto Nacional do Seguro

Social, da Caixa Econômica Federal e da Secretaria da Micro e Pequena Empresa.

Receita

Federal agiliza funcionalidades do Portal Único de Comércio Exterior

A

implantação do módulo de Anexação Eletrônica, disponibilizado no sistema Visão

Integrada, reduziu ao máximo o uso do papel nas operações de comércio exterior.

Com a novidade, operadores de comércio exterior podem entregar documentos sem

ser necessário deslocamento aos órgãos públicos. A anexação de documentos é

possível para quase a totalidade dos processos administrados pela Secretaria de

Comércio Exterior - Secex do Ministério do Desenvolvimento, Indústria e

Comércio Exterior - MDIC. Com a adesão de todos os órgãos anuentes, incluindo

Anvisa, Mapa e Ibama, 95% dos processos de autorização para exportação e 97%

para importação já podem ser apresentados exclusivamente por meio eletrônico,

reduzindo custos e prazos nas operações de comércio exterior.

Receita

Federal unifica certidões

Desde

2014, a prova de regularidade fiscal é feita por meio de uma única certidão,

expedida pela Receita Federal e a Procuradoria-Geral da Fazenda Nacional,

considerando todas as pendências existentes em nome do sujeito passivo nos

âmbitos fazendário e previdenciário. Até então, o contribuinte era obrigado à

emissão de duas certidões: a conjunta, referente a pendências não

previdenciárias, e a específica, referente a pendências previdenciárias.

Fonte: Receita Federal

do Brasil

-

Nova legislação altera tributação de empresas brasileiras

Publicado em

16/07/2014

às

13:00

Lei n.º 12.973 revoga

o Regime Tributário de Transição e estabelece mudanças no cálculo do Imposto de

Renda devido pelas pessoas jurídicas

A venda de ações a funcionários que se destacam no

trabalho é uma forma bastante utilizada pelas empresas para incentivar a

produtividade e atrair ou reter talentos. No entanto, a Receita Federal pode

cobrar contribuição previdenciária sobre essas transações, uma vez que o Fisco

entende que o sistema seria uma forma alternativa de remuneração, sujeita,

portanto, a tributação.

A Lei n.º 12.973, publicada em maio, revogou o

Regime Tributário de Transição (RTT) e instituiu, no Art. 33, que "a

remuneração baseada em ações deve ser adicionada ao lucro líquido para fins de

apuração do lucro real no período de apuração em que o custo ou a despesa forem

apropriados". Estabelece, ainda, que só será dedutível no Imposto de Renda

"depois do pagamento, quando liquidados em caixa ou outro ativo, ou depois da

transferência da propriedade definitiva das ações".

De acordo com o vice-presidente de Registro do

Conselho Federal de Contabilidade (CFC), Nelson Zafra, a medida é positiva. "É

uma importante contribuição no sentido de buscar a adequação das regras fiscais

às regras societárias, mas o texto não contempla muitas das sugestões

apresentadas pela classe contábil", destaca. Para Zafra, a necessidade da

reforma tributária continua em pauta.

O procedimento proposto pela Lei segue à risca o

que já estabelecem as normas emitidas pelo Comitê de Pronunciamentos Contábeis

(CPC n.º 10), criado pela Resolução CFC n.º 1.055/05 do Conselho Federal de

Contabilidade. Isso significa que, na prática, a empresa deve registrar que há

a intenção de venda dessas ações e apenas deduzir esses valores quando a

operação for de fato efetivada.

Se considerado o salário, esses valores, além de

gerar contribuição previdenciária, devem constar também no pagamento da folha

de salários, sob o risco de que a empresa responda penalmente pelo ato. O Art.

337-A do Código Penal dispõe que é crime suprimir ou reduzir contribuição

social previdenciária na folha de pagamento da empresa, sob pena de reclusão,

de dois a cinco anos, e multa.

. Acesse outras matérias sobre o tema aqui.

. Acesse o texto completo da Lei 12.973/2014, aqui.

Fonte:

COMUNICAÇÃO CFC

-

Receita Disciplina a Opção Relativa aos Novos Procedimentos Contábeis da Lei 12.973

Publicado em

09/06/2014

às

13:00

Instrução

Normativa RFB 1.469/2014

Através

da Instrução Normativa RFB 1.469/2014 a RFB disciplinou a

aplicação das disposições referentes à opção pelos efeitos em 2014, previstas

na Lei 12.973/2014 (novos procedimentos contábeis e tributários do

IRPJ, CSLL, PIS e COFINS).

As

empresas podem optar por 2 tipos de disposições, para 2014:

I -

nos arts. 1º e 2º e 4º a 70 da Lei nº 12.973, de 2014 (novas

disposições contábeis e tributárias); e

II -

nos arts. 76 a 92 da Lei nº 12.973, de 2014 (normas para tributação

de resultados no exterior).

As

opções são independentes e deverão ser manifestadas na Declaração de Débitos e

Créditos Tributários Federais (DCTF) referente aos fatos geradores ocorridos no

mês de maio de 2014.

No

caso de início de atividade ou de surgimento de nova pessoa jurídica em razão

de fusão ou cisão, no ano-calendário de 2014, as opções de que trata o

caput deverão ser manifestadas na DCTF referente aos fatos geradores ocorridos

no 1º (primeiro) mês de atividade.

As

opções serão irretratáveis e acarretarão a observância, a partir de 1º de

janeiro de 2014, de todas as alterações específicas previstas na Lei.

O

exercício ou cancelamento da opção de que trata este artigo não produzirá

efeito quando a entrega da DCTF ocorrer fora do prazo.

Fonte: Blog Guia

Tributário

Acesse outras matérias sobre o tema

aqui

.

-

Obrigatoriedade do livro registro de controle da produção e do estoque no sped

Publicado em

04/06/2014

às

13:00

Os

estudos para esta medida encontram-se em andamento no Confaz, que reúne

representantes da Receita Federal e dos estados.

O

Conselho Nacional de Política Fazendária (Confaz) pretende prorrogar

parcialmente a entrada em vigor do livro Registro de Controle da Produção e do

Estoque (RCPE), também conhecido por Bloco K do SPED Fiscal. Os estudos para

esta medida encontram-se em andamento no Confaz, que reúne representantes da

Receita Federal e dos estados.

Assim,

o escalonamento da obrigatoriedade da escrituração do RCPE será realizado em

duas fases, segundo a conveniência de cada estado. A unidade federada deverá

enviar ao Confaz uma lista dos estabelecimentos que continuam obrigados a

emitir o Bloco K de janeiro de 2015 até o final de junho do mesmo ano. As